Die Netto-Brutto-Rechnung - Einkommensteuer im europäischen Vergleich

Nicht nur zu Wahlkampfzeiten ist die Besteuerung von Einkommen und die Höhe der zu leistenden Sozialabgaben ein entscheidendes Thema. Schließlich bestimmen diese, wie viel Geld am Ende des Monats auf den Konten der Arbeitnehmer landet. Doch wie stehen wir in Österreich im Vergleich zu unseren europäischen Nachbarn da, wenn es um die Steuer- und Abgabenlast geht?

Welcher Nettobetrag bleibt dir tatsächlich von deinem Bruttogehalt?

Nichts in dieser Welt ist sicher, außer dem Tod und den Steuern – Auch heute hat dieser Satz von Benjamin Franklin aus dem Jahr 1783 seine Bedeutung nicht eingebüßt. In unserem Alltag führen wir quasi täglich Umsatzsteuer, Mineralölsteuer oder über Umwege auch die Biersteuer an den Staat ab. Wieviel Geld hier tatsächlich auf Steuern entfällt, dürfte für die meisten von uns aus dem Stegreif aber nur schwer abzuschätzen sein. Anders sieht es bei der Einkommensteuer aus: Auf unseren Lohnzetteln bekommen wir minutiös vorgerechnet, wieviel unseres Bruttogehalts für Steuern und Abgaben auf der Strecke bleibt. Gerade aufgrund dieser Gewissheit fallen Debatten um die Besteuerung von Arbeit immer besonders hitzig aus.

Was macht ein (Einkommen-)Steuersystem gerecht?

Zur Frage was ein (Einkommen-)Steuersystem gerecht macht, existieren zwei grundsätzliche Lösungsansätze. Aus dem deutschsprachigen Raum kennen wir progressive Einkommensteuersysteme. In derartigen Systemen fallen auf höhere Einkommen höhere prozentuelle Steuersätze an. Die Idee hinter dieser Herangehensweise ist, dass Geringverdiener einen größeren Anteil ihres Einkommens für Grundbedürfnisse ausgeben müssen, während Besserverdienenden eine größere potenzielle Abgabenlast zugemutet werden kann.

Dem gegenüber stehen sogenannte Flat Tax-Systeme, in denen alle Gehälter unabhängig von ihrer Höhe mit dem gleichen Prozentsatz besteuert werden. Dank des vereinfachten und transparenten Steuersystems werden sowohl auf staatlicher als auch auf privatwirtschaftlicher Seite Bürokratiekosten massiv gesenkt, was Flat Tax-Sätze häufig niedriger ausfallen lässt, als ihre Gegenüber in progressiven Modellen.

Unterm Strich ist die Entscheidung zwischen diesen Modellen meist eine ideologische. Während Befürworter eines progressiven Modells auf eine in ihren Augen gerechte Umverteilung durch den Staat setzen, plädieren Flat Tax-Verfechter für Gerechtigkeit durch Gleichbehandlung.

Wie sieht das Einkommensteuersystem im Vergleich in Europa aus?

Vergleicht man die Einkommensteuersysteme in Europa, so zeigt sich eine eindeutige geographische Verteilung der beiden Ansätze. In Osteuropa finden sich vermehrt Flat Tax-Systeme, unter anderem in den EU-Ländern Estland, Lettland, Litauen (jeweils mit Grundfreibetrag), Tschechien, Ungarn, Bulgarien und Rumänien (jeweils ohne Grundfreibetrag). Die Affinität zur Flat Tax lässt sich teilweise durch die schlechten Erfahrungen dieser jungen Demokratien mit staatlicher Umverteilung erklären. Außerhalb der EU haben sich unter anderem Norwegen und Island für eine Flat Tax entschieden. Die Steuersätze dieser Systeme fallen im europäischen Vergleich eher gering aus. Während Norwegen und Lettland die Arbeitnehmer als Spitzenreiter mit 24,93% respektive 23% zur Kasse bitten, fallen in Bulgarien nur 10% an.

In Westeuropa hingegen finden sich ausschließlich progressive Steuersysteme, jedoch variieren die Einstiegs- und Spitzensteuersätze stark. In Österreich wird Einkommen mit mindestens 25% besteuert, der Maximalsatz liegt bei 55%. In Deutschland fallen mindestens 14% an, der Spitzensteuersatz liegt bei 45%. Hinzu kommt jedoch der Solidaritätszuschlag von 5,5 Prozent. Der sogenannte „Soli“ ist ein Relikt der Wiedervereinigung und wurde 1991 geschaffen, um die Kosten der deutschen Einheit zu finanzieren. Die seit Jahren diskutierte Abschaffung des Solis war auch einer der Streitpunkte, die die Verhandlungen um eine „Jamaika-Koalition“ zwischen der CDU/CSU, den Grünen und der FDP im Jahr 2017 platzen ließen.

Bei einem Blick über den Brenner finden wir ein steuerlich ähnliches Bild mit einem Steuersatz von 23 bis 43 Prozent. Deutlich günstiger, aber auch unübersichtlicher wird es hingegen in der Schweiz. Hier unterscheidet sich die Steuerlast nämlich von Kanton zu Kanton sowie von Gemeinde zu Gemeinde. Nehmen wir aber die Gemeinde Zürich im gleichnamigen Kanton zum Beispiel, werden hier insgesamt zwischen 5,15% und 39,97% fällig.

Soviel bleibt von einem Durchschnittsgehalt

Betrachtet man rein die Einkommen-/Lohnsteuer, so liegt Österreich im europäischen Vergleich im unteren Mittelfeld. Während ein alleinstehender Durchschnittsverdiener 14,4% Einkommensteuer entrichten muss, fallen für einen verheirateten Alleinverdiener mit 2 Kindern bei selbem Gehalt 12,2% an. Kommt noch ein Drittel eines Durchschnittseinkommens dazu, so liegt der zu entrichtende Steuersatz bei 9,6%. Zum Vergleich: Italien gehört mit Werten von 21,7; 14,9 bzw. 11,6 Prozent zu den „teuersten“ Ländern Europas, während Deutschland bei den Alleinstehenden mit 19,1% kräftig zulangt. Dafür bleiben Alleinverdiener mit 1,6 Prozent weitestgehend verschont, Familien mit einem Drittel Durchschnittseinkommen zusätzlich kommen auf 6,8 Prozent.

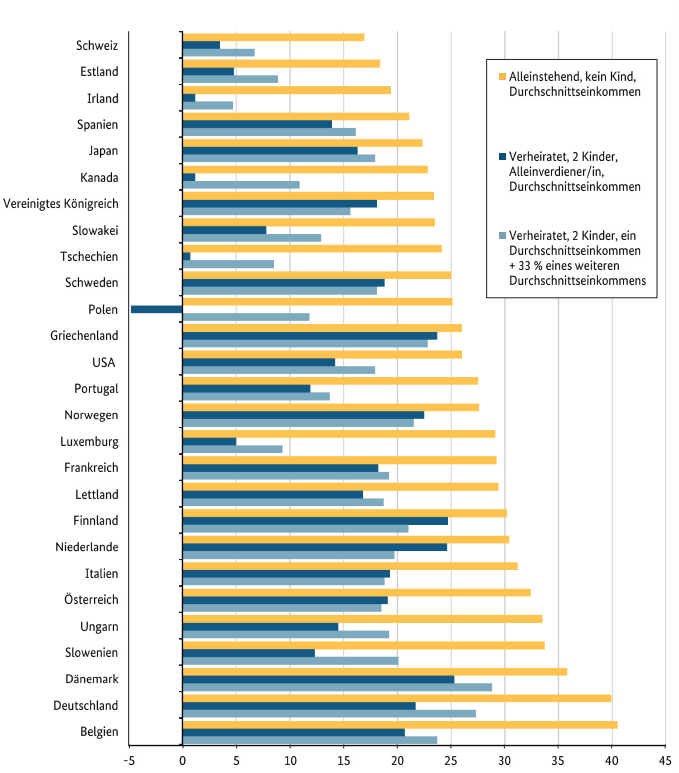

Wirklich interessant wird es aber, wenn man Sozialabgaben und -leistungen mit in die Rechnung einbezieht. In diesem Vergleich zeigt sich nämlich, wieviel am Ende für die Arbeitnehmer:innen bleibt. Die Zahlen der folgenden Grafik beziehen sich demnach auf den Arbeitnehmeranteil an der Sozialversicherung und Lohnsteuer (ggf. einschließlich anteiliger Lohnsummensteuer), gemindert um familienbezogene Leistungen wie z.B. Kindergeld.

Sozialabgaben und Einkommensteuer in Prozent des Bruttoarbeitslohns 2017 (Quelle: OECD (Hrsg.), Taxing Wages 2016-2017, Paris 2018. Grafik: Deutsches Finanzministerium)

Interpretation der Grafik "Sozialabgaben und Einkommensteuer in Prozent des Bruttoarbeitslohns 2017"

Auf den ersten Blick fällt der Ausreißer Polen auf, wo durchschnittliche Alleinverdiener mit 2 Kindern unterm Strich sogar mehr vom Staat ausgezahlt bekommen, als sie an Steuern und Sozialabgaben einzahlen müssen. Betrachtet man den deutschsprachigen Raum, werden große Unterschiede deutlich. Während in der Schweiz sowohl Alleinstehende als auch Familien sehr geringe Steuer- und Abgabenlasten tragen müssen, bildet Deutschland gemeinsam mit Belgien eine einsame Spitzengruppe. Dem alleinstehenden, deutschen Durchschnittsverdiener fehlen am Ende des Monats ganze 39,9% seines Bruttogehalts, in den beiden Familienszenarien sind es immer noch satte 21,7 bzw. 27,3 Prozent. Obwohl Österreich ebenfalls im oberen Drittel des europäischen Vergleiches liegt, fallen hierzulande für Alleinstehende „nur“ 32,4% an, während Familien mit zwei Kindern in den vorgegebenen Szenarien mit 19,1 bzw. 18,5 Prozent belastet werden. Südlich des Brenners sieht es mit 31,2% für Alleinstehende ohne Kinder ähnlich aus, auch Familien liegen mit 19,3 bzw. 18,8% im selben Bereich.

Vergleicht man die Steuer- und Abgabenvergünstigungen für Familien in Österreich und Deutschland, so fallen diese im internationalen Bereich eher gering aus. Besonders hervorzuhebende Beispiele sind in diesem Bereich Luxemburg, Kanada und die Schweiz, die Familien mit Kindern stark entlasten.

Einige Besonderheiten in unserer (steuerlichen wie geographischen) Nachbarschaft finden sich noch in Slowenien: Bei Alleinstehenden ohne Kinder liegt der Steuersatz im selben Bereich wie in Österreich (33,7%), verheiratete Alleinverdiener steigen dafür mit 12,3% deutlich günstiger aus. Im Gegenzug liegt der Satz für dieselbe Familie mit 20,1% deutlich höher, wenn noch ein Drittel eines weiteren Durchschnittsverdienst dazu kommt.

DER SYSTEMVERGLEICH BLEIBT EINE HERAUSFORDERUNG

Die individuelle Steuerlast zwischen verschiedenen Ländern zu vergleichen bleibt trotz dieser Zahlen der OECD schwer. In progressiven Systemen erschweren unterschiedliche Abstufungen der Steuerklassen, Freibeträge und Sonderregelungen einen transparenten und allgemeinen Vergleich. Gerade deshalb ist es ratsam, vor dem Auswandern mit einem*r Expert:in die persönliche Situation durchzugehen. Nur so kann man sich vor unangenehmen Überraschungen schützen und sicher sein, dass im neuen Zuhause auch wirklich mehr Netto übrigbleibt.

Text: Jochen Kutscher

Quelle Daten: Deutsches Bundesministerium der Finanzen, OECD